一、引言

二、事项会计相关研究与应用

三、传统模式下大企业税务管理存在的问题

我国大型企业集团分子公司众多,多层级、多业态、多区域的特征使税务管理工作繁琐复杂。随着我国财税制度改革的深入,大企业自身业务不断扩展、规模逐渐壮大,企业税务管理部门的工作量越来越大,有限的财税人员疲于应对日常繁重的工作,更无力进行税务风险管控和筹划等工作,难以跟上企业的发展速度,也无法适应当前智慧税务监管的需求,税务管理难度越来越大,挑战也越来越大。传统模式下企业税务管理面临的主要问题包括:

一是合规成本高。财税人员处理大量重复性、事务性工作,如日常的发票管理、计税、报税等,工作量大且出错率高,整体工作效率低,企业的合规成本居高不下。

二是统筹管理难。因为缺乏集中有效的数据基础和管理手段,以及统一的税务标准和业务规范,导致数据分散、信息割裂、传输滞后、标准不一,涉税数据的颗粒度也不足,企业无法及时获得全面的税务信息,数据来源与分析过程不透明,无法进行有效、精细的统筹管控。

三是风险管控弱。信息脱节、部门不联动、财税人员专业度不够,都是造成风险管控滞后的因素。无论是横向的业财税信息不联通,还是纵向的集团与下属公司之间税务管理信息不联动、规范不统一,企业税务管理部门都无法及时掌握相关业财信息,税务风险管控的时效性、手段和范围十分有限,加之税收政策经常变动,财税人员的专业度不够,最终导致无法起到税务风险预警的作用,无法做到全过程风险管控。

总体来说,传统企业的税务管理基本还停留在业务后报税而不是事前的税务筹划、事中的税务控制上。究其原因,传统税务管理多基于价值法的会计核算系统,不能提供税务“事项”全面精准的信息,需要大量的税务人员进行信息加工和比对、校验。传统的税务管理模式缺乏统一有效的税务管理体系,包括集中的涉税数据基础、统一的标准与规范、业财税数据的有效联动和全面统筹分析的机制。要解决这些问题,必须基于事项法的理论、依托有力的信息技术支撑,构建税务管理数智化管理平台,从而实现业财税深度融合,满足税务事项的数据需求,提高税务管理效率,全方位掌控风险。

四、基于事项会计理论的大企业税务管理数智化系统构建路径

税务管理数智化是利用大数据、人工智能、机器学习等技术,实现税务数据的自动全方位提取,从多方面校验税务合规结果的准确性和可靠性,并通过数据智能重建企业税务分析、管控和决策机制,使税务分析、管控和决策机制由基于经验和部分信息人为决策转变为基于数据的实时、精准、智能决策,实现税收筹划的智能化,倒逼企业进行业务重构。

事项会计理论核心目标是为所有信息使用者提供可能在各种决策模型中有用的、原始的相关经济事项信息,再由信息使用者根据自身需求对这些信息进行加工使用,保留了完整的业务数据,方便做加工整理,更有利于业财融合。与此同时,巨大的信息量需要强大的数智化技术为支撑,因此需要基于事项会计理念,借助数智化手段,重构大企业税务管理实现路径,构建一种新型且有效的管理模式(见图1)。

(一)定义业务事项,转换为涉税事项,业财税数据深度融合

1.配置规则:业务数据采集完成后,需要设置业务事项稽核规则,用来配置业务事项分发时校验业务事项数据的有效性。同时设置核算规则,用于定义各个业务系统的业务事项,进入事项会计中台后,根据财务、税务对业务核算的要求,配置业务事项的核算规则,向各个财、税服务领域进行实时分发。

2.涉税事项转换:对于业务事项进行转换加工,按照设置的业务事项转换规则转换为涉税事项,业务事项到涉税事项的应税判定规则包括什么主体、什么事项、是否涉税、什么税种、纳税义务时间和计税依据等。

基于事项会计理论,通过前端技术融合形成企业大数据中心,对多元化业务系统进行融合,完成数据集成和应用集成,形成税务管理所需要的数据,满足财务数据、涉税数据和业务数据融合,以更好地释放涉税信息加工能力。

(二)业财税应用解耦、同源分流,从不同视角进行涉税事项处理与核算

事项中台将对业务事项进行转换加工,并通过设置影响因素及关联关系、科目分类对照、事项分录模板、计提规则模板、申报规则模板等维护涉税事项如何生成不同税种的计税规则和核算项目。业务数据自动集成到税务系统,自动进行税务事务处理并生成对应的税务信息和业务信息兼具的事项分录,形成多维、完整的涉税数据,满足企业深入业务视角进行经营分析的要求。同时,基于同一业务数据的多目的核算,实现财税同源分流,便于对税会差异进行管理。

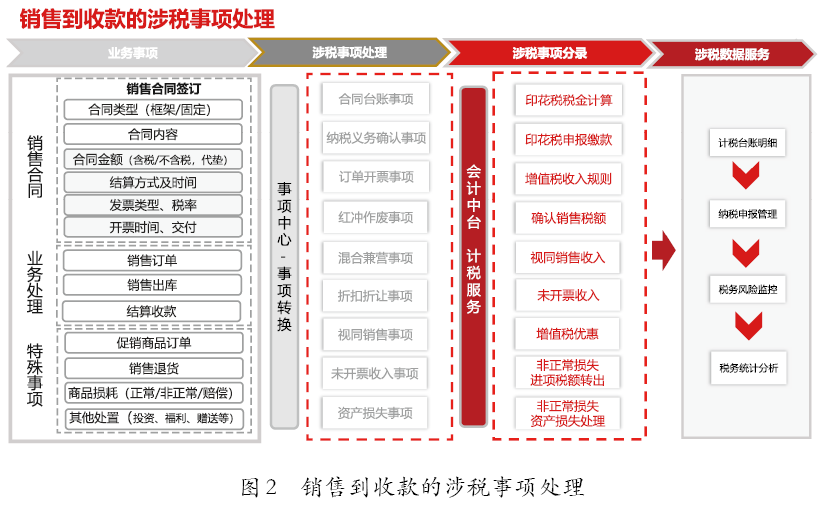

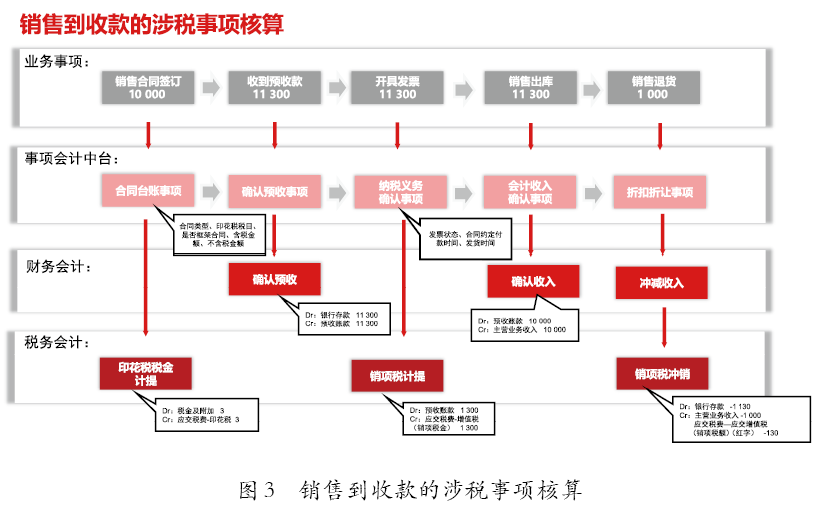

以销售业务为例,将合同谈判、签订到销售出货、结算、退货、处置等业务事项转换为不同涉税事项,包括合同台账事项、纳税义务确认事项、订单开票事项、红冲作废事项、混合兼营事项、折扣折让事项、视同销售事项、未开票收入事项、资产损失事项等,并通过会计中台进行会计科目匹配与涉税事项核算,生成涉税事项分录。通过税务中台根据计税规则生成不同税种申报项目,用于对外报送和多场景使用,具体过程及核算如 图2、图3所示。

(三)打造实时、精细、多维的涉税数据服务能力

利用新一代大数据技术实时进行数据处理与计算,支持交易级的数据采集与转换,让税务数据标签更精细、多维、丰富。将所有数据存放至中台,基于数据底座同时满足税务对外申报以及内部税务管控的要求。大企业税务数智化系统通过实时采集数据并按照已配置的涉税规则进行处理,形成实时报告。同时,秉承数用分离理念,数据采集打破税务与业务、财务的壁垒,通过对源数据的分析,为不同信息使用者科学决策提供分析依据,实现实时、智能、自动地对企业经营活动的数据进行采集、核算、分析,提高税务工作效率。

五、以事项会计理论构建大企业税务管理数智化系统的价值阐述

基于事项会计理论构建的税务管理数智化系统具有更好的数据分析和预测能力,能够更好地帮助企业进行税务管理。具体来说,以事项会计理论来构建大企业税务管理数智化系统具有以下优势和价值:

(一)贯穿业务始终,预防潜在风险

事项会计理论的应用使得税务管理数智化系统可以更好地洞察业务。通过对经济事项的精细记录和分析,系统可以清晰地反映企业的业务流程、交易细节、成本收益等情况,实现从结果反映回溯到业务前端,帮助企业更好地了解自身的业务状况。此外,通过对经济事项的全面掌握和分析,企业可以及时评估和识别潜在的税务风险,以此采取相应的预防措施,降低潜在风险,同时对业务进行更有效的控制和监督。

(二)数据驱动决策,提高管理效率

事项会计理论的应用可以帮助税务管理数智化系统更好地利用数据驱动决策。通过对数据的深入分析和挖掘,系统可以为企业管理者提供准确的税务数据支持,帮助其制定更加科学、合理的经营决策。此外,利用新一代大数据技术,可以实时、智能、自动地对企业有关经营活动数据进行采集、核算、分析,帮助税务管理数智化系统实现更高程度的自动化和智能化,从而提高税务工作效率和准确性。

(三)税务精细管理,提高决策精度

通过对交易级数据的采集与转化,税务数据标签更加精细和多维,系统可以实现对每一笔交易的精细把控,从源头确保数据的准确性,有效地减少数据误差和漏洞。同时,也可以实现多维度的数据分析,从多个角度、维度对数据进行全面掌握,从而更好地了解企业的业务状况和税务问题。此外,事项会计理论强调对经济事项的精细刻画和记录,由于可以提供更加准确、精细的税务数据支持,税务管理数智化系统能够为企业提供更精细化的管理,帮助企业管理者更好地了解企业的业务状况,制定更合理、精准的决策。

(四)数据共享分析,推进商业协同

事项会计理论的应用可以帮助税务管理数智化系统实现对产业链数据的归集,整合来自上下游企业的相关数据,企业可以与上下游企业实现数据共享和分析,从而更好地了解整个产业链的业务流程和交易细节,优化企业间的协作和沟通。此外,通过支持产业链数据归集、实现数据共享分析等,可以促进企业间的商业协同,实现更高效的资源配置、降低成本和增强创新能力,提升整个产业链的竞争力和可持续发展能力。

(五)财税同源分流,管理税会差异

事项会计理论强调对经济事项的精细刻画和记录,这使得税务管理数智化系统能够实现“税会同源”。系统可以根据事项会计理论,将税务和财务数据分离开来,基于同一业务数据实现多目的核算,使得税务管理和财务管理能够各自独立运行,提高管理效率。此外,税务管理和财务管理在实际操作中存在一定的税会差异。以事项会计理论构建的税务管理数智化系统可以通过精细化的数据采集和记录,对税会差异进行跟踪和管理,及时发现和解决差异问题,保证管理的准确性和有效性。

[1]嵇建功.事项会计理论的事项概念与会计信息演进研究[J].会计研究,2013,(2):33-37+94.

[2]刘福东,李建发.公共危机情境下政府会计的技术改进——基于“事项法”会计的探讨[J].当代财经,2012,(11):110-118.

[3]周卫华,杨周南,库甲辰.二元结构体系下政府会计技术改进研究——基于事项会计理论的探讨[J].会计研究,2016,(2):14-21+95.